БДДС-Финансовый поток-Кассовые разрывы-Cash Flow

Для построения прогнозного отчета о движении денежных средств или просто – бюджета ДДС, нам необходимы финансовые условия (размеры предоплат/доплат и сроки), в рамках которых

- производится оплата сырья, материалов и прочих статей себестоимости производства Продукции;

- производится оплата каждой из статей наших операционных расходов;

- производится оплата процентов по заемным денежным средствам, а также возврат тела кредитов;

- производится оплата нашей Продукции клиентами;

и т.п.

Допустим, что предполагаемые финансовые условия взаиморасчетов с различными типами контрагентов в нашем случае имеют следующие параметры:

- 70% себестоимости произведенной Продукции за квартал оплачивается Поставщикам внутри квартала, а 30% – в следующем квартале;

- 60% переменных расходов за квартал выплачивается в текущес квартале, а остальные 40% -- в следующем квартале;

- 50% месячного ФОТ выплачивается персоналу компании в текущем месяце в качестве аванса, а остальные 50% в следующем месяце;

- социальные сборы за месяц выплачиваются в социальные фонды РФ полностью (100%) в следующем месяце (обычно 15 числа следующего месяца в соответствии с нормами закона);

- арендные платежи, как за офис, так и за производственные помещения выплачиваются 25 числа того же месяца, за который оплачиваются, т.е. оплата в полном объеме (100%) за квартал попадает в текущий квартал;

- АНХ расходы оплачиваются в размере 80% в текущем квартале и 20 – в следующем;

- оплата Продукции клиентами (поступления ДС от продажи Продукции) осуществляется в момент продажи, считаем, что мы находимся в рамках розничной торговли с оплатой «по факту»;

- оплата процентов по займам производится ежемесячно в конце каждого месяца, т.е. все проценты начисленные за квартал оплачиваются внутри квартала;

- оплата налога на прибыль за квартал производится в следующем квартале.

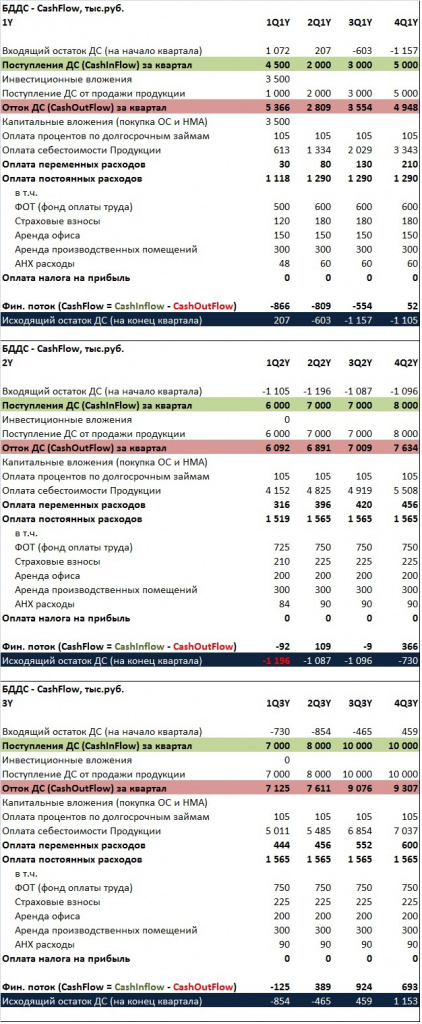

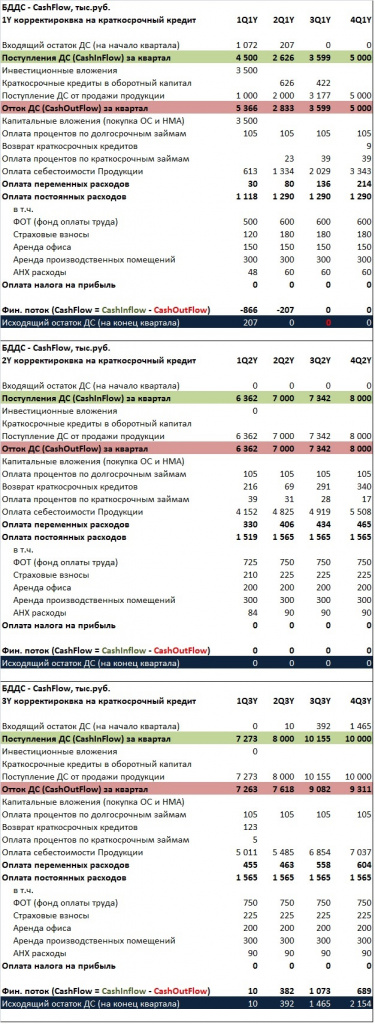

Отталкиваясь от указанных выше предположений по финансовым условиям взаиморасчетов с контрагентами, построим бюджет движения денежных средств (БДДС – 1-я итерация):

Отметим здесь лишь только, что строка «оплата себестоимости Продукции» получена из таблицы «бюджет закупок (себестоимости)» предыдущей страницы, которая в свою очередь соответствует производственному плану, а также условию по оплате, при котором 70% себестоимости, созданной за квартал в соответствии с производственным планом, оплачивается Поставщикам сырья и материалов в текущем квартале, а остальные 30% – в следующем квартале.

Строка «Фин. поток…» как раз и есть то, что называется классическим финансовым потоком (Cash Flow) и равна разности между притоком (CashIn Flow) денежных средств и их оттоком (CashOut Flow) за период (в нашем случае за квартал), причем носит достаточно технический характер.

Для нас большее значение имеет строка, окрашенная в синий цвет, «Исходящий остаток ДС…» (еще говорят «финансовый поток накопительным итогом»), отражающая объем ДС, которым располагает компания на конец каждого квартала, при этом, если значение в этой строке отрицательно, то это как раз и есть кассовый разрыв, объем которого характеризует нехватку (дефицит) денежных средств.

В нашем случае получается, что начиная с 2Q1Y по 2Q3Y в рамках заданных финансовых условий наша компания «Звездочка» будет испытывать нехватку ДС. Причем размер максимального кассового разрыва приходится на первый квартал второго года (1Q2Y) и составляет 1196тыс.руб. То есть чтобы исполнить текущий план, потребуется привлечение на пополнение оборотных средств еще порядка 1,3-1,4млн.руб. – это оценочно, поскольку за дополнительные заимствования придется выплачивать проценты, которые увеличат статью оттока ДС (CashOut Flow).

В таких случаях обычно либо финансовый директор гарантирует привлечение дополнительных займов, например, в виде банковских кредитов в размере величины кассовых разрывов и на соответствующие сроки, либо компания переходит к поиску решения проблемы дефицита ДС, уменьшая величину кассового разрыва, до тех пор, пока размер необходимых заимствований не станет равным реальным возможностям кредитования.

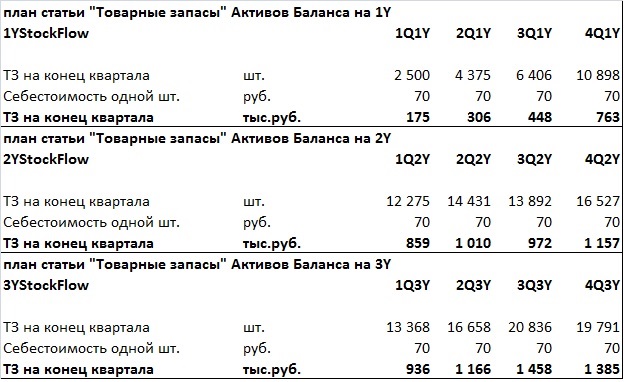

Предположим, что мы идем по второму варианту (необходимый объем в размере 1,3-1,4млн.руб. на те сроки, которые отражены в БДДС привлечь не можем) и все возможности по оптимизации финансовых условий в процессе переговоров с контрагентами (там, где это вообще реально) исчерпаны, т.е. улучшить внешние факторы не удается. Тогда обращаемся к внутренним факторам нашего бизнес-процесса. Несложно заметить (см. таблицу «…товарные запасы…Stock Flow…» предыдущей страницы), что на конец каждого квартала на балансе компании остается нераспроданным существенный объем Продукции, причем в целом наблюдается тенденция увеличения остатков товарных запасов (готовой Продукции). Напомним таблицу «Stock Flow»:

Таким образом, мы видим, что на конец каждого квартала у нас остается нераспроданной Продукции на значительные суммы ДС (причем в приведенной таблице объемы остатков стока представлены в себестоимостном выражении), т.е. живые деньги «зашиты» в товар и выпадают из оборота. Воспользуемся таким «резервом». В ритейле принято проводить всевозможные акции, в рамках которых товары, длительное время лежащие на стоке, продаются со скидками.

Предположим после проведенного маркетингового анализа, топ-менеджмент компании пришел к выводу, что 45% накопленных запасов Продукции за каждые полгода можно распродать со средней скидкой к цене обычной регулярной продажи в размере 10% в течение последующего квартала. В результате чего пусть принято решение о том, что в первом и третьем кварталах каждого года 45% остатков Продукции на конец четвертого и второго квартала соответственно распродаются с дисконтом 10% или в нашем случае по цене 90руб. за штуку. Такое решение естественно приведет к корректировкам отчетов P&L и Cash Flow. Начнем с корректировки остатков товарных запасов:

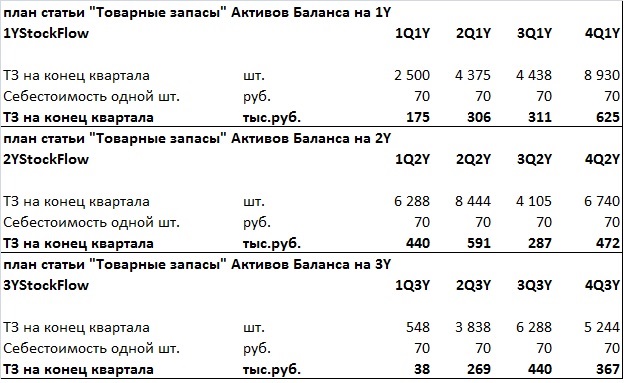

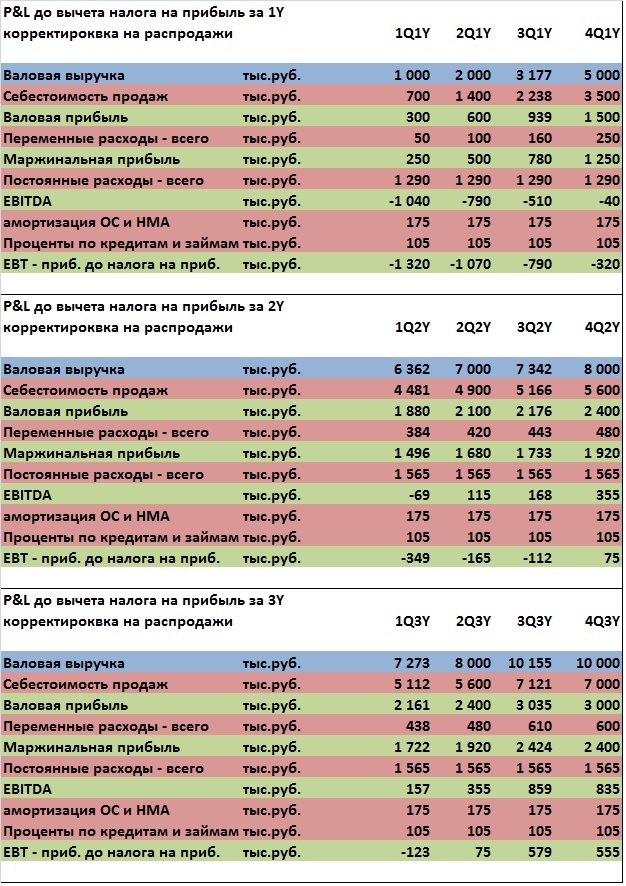

Далее откорректируем P&L, где сразу отметим, что процент переменных расходов будет считаться не от стоимости распродаваемой Продукции по акции (90руб.), а от стоимости в 100руб:

Наконец откорректированный бюджет ДДС – 2-ая итерация:

Ну вот, ситуация кардинально поменялась в результате решения по оптимизации товарных остатков. Мы видим, что в первый квартал первого года (1Q1Y) нам достаточно своих ДС, а начиная с 2Q1Y по 3Q2Y предприятие будет испытывать недостаток оборотных средств, причем пик (максимальный кассовый разрыв) приходится на 3Q1Y в размере 986тыс.руб.

Допустим, финансовому директору удалось договориться с одним из коммерческих банков о кредитовании «Звездочки» в виде овердрафта с лимитом в 1050тыс.руб. на следующих условиях:

- максимальная сумма, на которую может рассчитывать «в моменте» компания составляет 1050тыс.руб.;

- стоимость кредитных ДС составляет 15% годовых;

- каждый квартал, на который приходится отрицательный финансовый поток (разность между притоком и оттоком ДС за квартал), компания выбирает сумму из овердрафта равную величине финансового дефицита, включая проценты за квартал (15%/4);

- каждый квартал, на который приходится положительный финансовый поток, компания в первую очередь выплачивает проценты (в конце квартала) за реально использованные кредитные денежные средства, во вторую очередь производит частичный или полный возврат тела кредита.

Произведем расчеты сумм, которые нам необходимо будет привлечь в первые два квартала с отрицательным финансовым потоком – 2Q1Y и 3Q1Y.

В квартале 2Q1Y нам необходимо покрыть финансовый дефицит в размере 603тыс.руб. и проценты за пользование кредитными средствами по ставке 15%/4, следовательно получаем величину первого транша:

603 / (1 – 15%/4) = 626тыс.руб.

В квартале 3Q1Y необходимо покрыть отрицательный финансовый поток квартала 3Q1Y в размере 383тыс.руб., проценты за пользование дополнительно привлеченными денежными средствами и проценты за пользование кредитными ДС квартала 2Q1Y (626тыс.руб.*15%/4), итого получаем размер второго транша:

(626*15%/4 + 383) / (1 – 15%/4) = 422тыс.руб.

Финансовый поток квартала 4Q1Y положительный и составляет 48тыс.руб. Посчитаем, хватит ли этих денег на оплату процентов совокупного кредита первого и второго траншей в квартале 4Q1Y:

(626 + 422) * 15%/4 = 39тыс.руб. < 48тыс.руб.

Видим, что хватает и даже можно произвести небольшой частичный возврат тела кредита в размере 9тыс.руб. Кстати заметим, что сумма двух траншей составляет

626 + 422 = 1048тыс.руб.,

что меньше 1050тыс.руб. – лимита овердрафта.

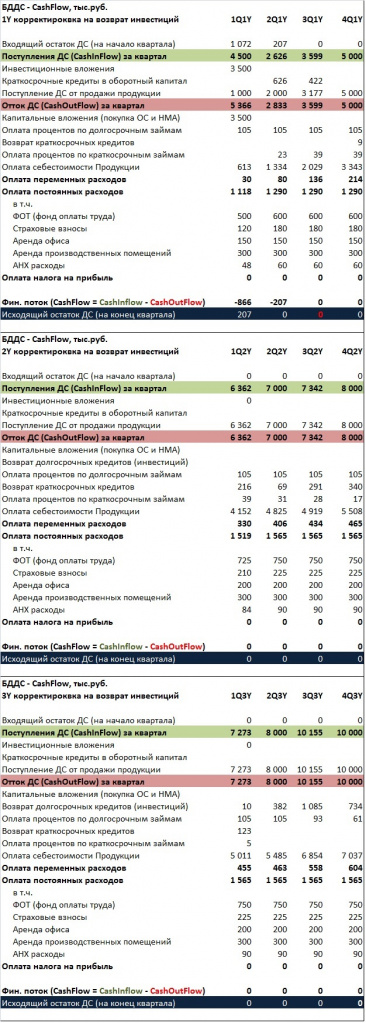

И так далее для каждого квартала вплоть до 4Q2Y, и мы получаем третью итерацию нашего БДДС:

Итак, краткосрочный кредит взяли, оборотный капитал пополнили, тело кредита и проценты выплатили, финансовый поток накопительным итогом «выровняли», и, начиная с квартала 1Q3Y, вышли в положительный финансовый поток. А значит, теперь можно и понять, как произвести возврат инвестиций.

Получается, исходя из финансового потока накопительным итогом 3-ей итерации бюджета движения денежных средств, что в течение четырех кварталов, начиная с 1Q3Y и заканчивая 4Q3Y, компания «Звездочка» может произвести частичный возврат инвестиций, а в четвертом производственном году полностью рассчитаться, о чем и следует договариваться с инвесторами при обсуждении финансовых условий инвестиционного контракта. Таким образом, если топ-менеджмент смог договориться об этом с инвесторами, то необходимо произвести еще одну итерацию по корректировке БДДС, где отметим, что, в том числе, изменятся суммы, выплачиваемые в качестве процентов за пользование долгосрочными (инвестиционными) вложениями для всех кварталов, начиная с 1Q3Y, ввиду частичных возвратов инвестиций. БДДС – 4-ая итерация:

Итак, получаем, что к концу четвертого квартала третьего производственного года наша компания произведет частичный возврат инвестиций в размере 2211тыс.руб., и «Звездочке» в течение четвертого года (4Y) предстоит еще выплатить 1289тыс.руб. долгосрочных заимствований.

Наконец, нам осталось лишь сформировать прогнозные балансы на конец каждого квартала, а также откорректировать в соответствии с последними правками по процентам бюджет доходов и расходов (БДС) – прогнозный P&L. Также осталось «разобраться» с налогом на прибыль, что мы предлагаем сделать читателю самостоятельно.