Период оборачиваемости продаж и товарных запасов

Задача повышения эффективности управления товарными запасами это существенная составная часть деятельности любого предприятия в рамках процессов достижения цели по оптимизации управления рабочим капиталом или, что тоже самое, оборотными активами, а именно повышения уровня оборачиваемости оборотных активов и увеличения, так называемой, эффективной маржи.

В целом повышение эффективности финансово-хозяйственной деятельности связано с нахождением путей уменьшения финансового цикла, величина которого в свою очередь напрямую зависит от периодов оборачиваемости кредиторской и дебиторской задолженностей, а также периода оборачиваемости запасов предприятия (подробнее см. здесь), о котором, как раз на этой странице, и пойдет речь. Идеальная ситуация в компании с точки зрения финансов складывается, когда финансовый цикл становится отрицательным, т.е., проще говоря, когда «деньги сначала приходят, а потом уходят». Такое возможно в случае, если сумма периодов оборачиваемости запасов и дебиторской задолженности меньше периода оборачиваемости кредиторской задолженности.

Но такая идеальная картина является редким явлением. По сравнению с управлением кредиторской и дебиторской задолженностями задача эффективного управления запасами существенно сложнее, поскольку факторов, влияющих на величину периода оборачиваемости запасами, крайне много и все они находятся в разных плоскостях ответственности: маркетинг, закупки, технология производства, логистика, продажи и т.п.

Как и любой управленческий процесс управление оборачиваемостью товарными запасами начинается с планирования, а далее финансовый контроль сталкивается с проблемами корректного оперативного расчета оборачиваемостей запасов в различных разрезах деятельности компании, например, таких как товарные категории, типы клиентской лояльности, региональная детализация, с целью принятия соответствующих управленческих решений.

Вопросов возникает масса. Каким образом рассчитать целевые уровни оборачиваемости? Как построить бюджет продаж, отталкиваясь от бюджета закупок, так чтобы финансовый поток был положительным? Да и вообще, как рассчитывать оборачиваемость товарных запасов? Например, что делать с классической формулой оборачиваемости при нулевых продажах за период? В чем разница между периодом оборачиваемости продаж и периодом оборачиваемости запасов? Как рассчитать бюджеты закупок и продаж, исходя лишь из уровня товарных остатков на начало периода? Какой уровень товарных запасов считать нормальным или оптимальным? Какова должна быть возрастная структура товарных остатков?

Классические формулы оборачиваемости через статьи баланса и отчета о прибылях и убытках можно посмотреть на нашем сайте на предыдущей странице.

Но важно понимать физический смысл понятия «период оборачиваемости запасов», который состоит в том, что период оборачиваемости это есть срок, в начале которого предприятие закупает товарно-материальные ценности, или, что тоже самое, запасы в виде товаров для перепродажи в торговле, или сырье и материалы для производства, а по окончании этого срока запасы выбывают из предприятия, путем продажи либо тех же товаров в торговой деятельности, либо в составе готовой продукции в рамках продаж производственного предприятия. Даты начала и конца этого срока определяются согласно датам подписания соответствующих документов на переход права собственности. Заметим, что на практике классические формулы имеют отдаленное отношение к описанной «физике» процесса оборачиваемости запасов, об этом подробнее изложено в следующем разделе сайта.

Мы начнем с нескольких базовых конструкций в виде операционно-финансовых моделей, выполненных на основе EXCEL, которые можно воспринимать как своеобразные операционно-финансовые калькуляторы.

Первая финансовая модель производит расчет годовых бюджетов закупок и продаж в ежемесячной разбивке, исходя из заданного уровня товарных остатков на начало бюджетного года. Наряду с возможностью задания в качестве исходных данных финмодели ежемесячных уровней маржинальности или, что тоже самое, рентабельности продаж, для полноты картины предлагается также задать в качестве начальных условий:

- плановое ежемесячное распределение скидок на низколиквидный и залежалый товар;

- плановые ежемесячные проценты выручки, направляемые на реинвестирование в закупку товаров;

- плановые ежемесячные периоды оборачиваемости дебиторской задолженности;

- плановые ежемесячные периоды оборачиваемости авансов и доплат поставщикам или другими словами структуру оборачиваемости кредиторской задолженности;

- плановые ежемесячные проценты авансов и доплат поставщикам, короче говоря, договорные финансовые условия расчетов с поставщиками.

В результате чего финансовая модель помимо бюджетов закупки и продаж рассчитает соответствующий финансовый поток, что позволит пользователю модели, оценить финансовые риски, связанные с возможностью в полном объеме оплачивать как операционные, так и текущие постоянные расходы компании.

Вторая финмодель дополняет первую расчетом необходимого кредитования под покрытие кассовых разрывов. Ну и наконец третья базовая операционно-финансовая модель из представленных ниже для скачивания производит расчет бюджета продаж по заданному непосредственно пользователем ежемесячного бюджета закупок товаров для перепродажи.

Естественно все модели сопровождаются листом с основными финансовыми отчетами (SF, P&L, CF), где в том числе рассчитывается оборавиваемость запасов по классическим формулам, точнее периоды оборачиваемости запасов.

Смысл первой модели состоит в том, чтобы отталкиваясь только от уровня товарных остатков на начало бюджетного года, смоделировать следующий путь:

- распределение по месяцам и дням продаж товаров, составляющих объем запасов на начало бюджетного периода;

- получить выручку от продаж в виде поступлений денежных средств;

- произвести предоплату за покупку очередной партии товаров для перепродажи;

- купить очередную партию товаров для перепродажи, формирование бюджета закупок;

- произвести полный расчет с поставщиками за очередную купленную партию товаров;

- распродать вновь купленный товар согласно заданному распределению продаж;

и, пройдя несколько оборотов по оперционному и финансовому циклу в рамках бюджетного года, получить полную картину финансово-хозяйственных возможностей компании в заданных операционных условиях.

Представляем описанную базовую операционно финансовую модель в виде EXCEL-файла:

СКАЧАТЬ

Финмодель расчета бюджетов закупок и продаж через запасы на начало года

Эта же модель, но только с расчетом объемов и сроков кредитования кассовых разрывов выглядит так:

СКАЧАТЬ

Финмодель "от запасов к продажам" с покрытием кассовых разрывов

Моделирование продаж через задание бюджета закупок производит следующая финансовая модель в EXCEL:

СКАЧАТЬ

Финмодель "от бюджета закупок к бюджету продаж" с покрытием кассовых разрывов

Также могут оказаться полезными для читателя следующие финмодели:

СКАЧАТЬ

Финмодель "нормирование продаж" заполненная

СКАЧАТЬ

Финмодель "нормирование продаж" незаполненная

Перейдем к разговору о мотивации коммерческого персонала.

С примерами подобных базовых операционных финансовых моделей бюджета онлайн продаж в виде EXCEL-файлов на основе подходов маркетологов и коммерсантов компаний розничной интернет-торговли со сценарным анализом видений маркетинговых и коммерческих подразделений можно ознакомиться здесь.

Хорошо известно, что во многих торговых компаниях мотивация коммерческого персонала напрямую зависит от скорости возврата вложенных денежных средств и уровня их прироста или потока прибыли (маржи) в единицу времени. При этом формулы расчета такой мотивации в качестве понижающего коэффициента обычно содержат слагаемое, зависящее от внутренней корпоративной ставки за использование вложенных денежных средств в течение периода оборачиваемости рабочего капитала.

Таким образом, формула мотивации коммерческого персонала может иметь следующий вид:

M = m * [ SALES – COGS – COGS * r ],

где

M – это бонус (мотивация), выраженный в деньгах, сотрудника коммерческого подразделения (далее – Сотрудник);

m – это мотивационный коэффициент, выраженный в процентах, для Сотрудника;

SALES (S) – это продажи (выручка), выраженные в деньгах, которые осуществил Сотрудник;

COGS (C) – это себестоимость продаж S;

r – это внутренняя корпоративная эффективная ставка стоимости денежных средств для Сотрудника.

Формула для расчета эффективной ставки r для Сотрудника выглядит так:

r = ( 1 + R ) ^ ( FC / NFC ) – 1,

где

R – это внутренняя корпоративная ставка использования денежных средств за период NFC, закрепленная за Сотрудником;

FC – фактический финансовый цикл, выраженный в днях, рассчитанный только относительно продаж SСотрудника;

NFC – нормальный финансовый цикл, выраженный в днях, или целевой период оборачиваемости рабочего капитала, закрепленный за Сотрудником – входит в систему личных KPI данного сотрудника;

^ - возведение в степень.

Путем несложных преобразований получаем расчет мотивации:

M = m * [ S – C * ( 1 + R ) ^ ( FC / NFC ) ].

Проясним физический и экономический смысл полученной формулы на примере розничной торговли. Обычно компании, занимающиеся розничной торговлей, имеют в своем арсенале некоторый набор товарных категорий, продажей/перепродажей которых они занимаются, например:

- электроника и бытовая техника;

- хозяйственный инвентарь;

- товары для детей;

- одежда и обувь;

- и т.д.

В рамках коммерческого подразделения управление продажами каждой категории товаров распределено между сотрудниками коммерческой службы. Рыночные финансовые показатели и условия, такие как маржинальность или валовая рентабельность, зависящие от ценовых уровней продажи и цен поставщиков, средние чеки, периоды оборачиваемости денежных средств, связанные с финансовыми условиями договоров с поставщиками и периодами оборачиваемости товарных групп, региональное и сезонное распределение спроса на товары, для каждой товарной категории различны. В связи с чем в рамках общей системы KPI (ключевых показателей) торговой компании для каждой категории, а, следовательно, и для каждого Сотрудника вводятся целевые уровни таких ключевых показателей эффективности торговой деятельности, как:

- минимальный уровень продаж за период;

- минимальный уровень наценки;

- минимальный уровень среднего чека;

- максимальный или нормальный финансовый цикл (NFC);

- максимальный уровень внутренней корпоративной ставки R использования денежных средств за период NFC, не противоречащий минимальному уровню наценки для данной товарной категории и, например, ставки внешнего кредитования компании;

- и т.д.

В случае если компания «не считает» стоимость использования коммерсантами оборотного капитала, т.е. r = 0, тогда формула мотивации имеет простой и понятный вид:

M = m * [ S – C ].

Продал, маржу посчитал, на мотивационный процент, например 10%, умножил и бонус получил.

Таким образом, валовая прибыль в виде разности

S – C,

полученная компанией от продаж, произведенных Сотрудником за отчетный период, является базой для расчета мотивации, а m – это аналог ставки налога на прибыль.

Все бы хорошо, но использование денежных средств не бесплатное удовольствие. Поэтому и возникает ставка r за использование оборотного капитала, которая в нашем случае является эффективной, т.е. «привязана» к некоторой норме, а именно к целевой паре (R, NFC). Разберемся что из себя представляют ставка R и базовый период NFC.

Период NFC обычно выражаемый в днях – это целевой финансовый цикл, рассчитываемый или утверждаемый для каждой товарной категории, для каждого бизнес направления, для каждого региона сбыта и т.д., в течение которого денежные средства обязаны вернуться на расчетный счет предприятия после того, как они были потрачены на закупку соответствующих товаров. Естественно вернуться должны в результате продажи этих товаров. В нашем случае будем считать, что целевой финансовый цикл NFC задается только в разрезе товарных категорий.

Длительность финансового цикла NFC зависит от двух ключевых факторов:

- внутренний фактор – длительность операционного цикла или период оборачиваемости товарных запасов рассматриваемой категории товаров;

- внешний фактор – финансовые условия по отсрочкам платежей при закупках товаров у поставщиков и по оплатам проданных клиентам товаров.

Конечно же разделение на внешние и внутренние факторы весьма условно.

Поскольку в рассматриваемом случае нас интересует расчет периода оборачиваемости товаров конкретной категории и более того только тех товаров, которые были проданы за отчетный период отдельным Сотрудником. То, очевидно, что формулы из предыдущего раздела для периода оборачиваемости товарных запасов P(ОбТЗ) через показатели форм бухгалтерской (да и управленческой тоже) финансовой отчетности неприменимы.

Если речь идет о периоде оборота только тех товаров, которые были проданы за отчетный период (месяц, квартал…) – выручка S, то, находясь внутри компании и имея доступ к первичным документам, можно рассчитать дату продажи, средневзвешенную относительно стоимостей продажи, этих товаров. Обозначим ее через di1. А также можно рассчитать дату закупки этих же товаров, средневзвешенную относительно цен закупки – по себестоимости C выручки S. Обозначим ее через di0. Тогда периодом оборачиваемости DI товарных запасов в рамках выручки S за отчетный период является период, выраженный в днях, между датами di1 и di0:

DI = di1 – di0.

Такой период еще называют периодом оборачиваемости продаж. В следующем Excel-файле мы приводим на конкретных примерах отчеты с расчетами периодов оборачиваемости проданных товаров или периодов оборачиваемости продаж за квартал в разрезе бизнес-направлений, товарных категорий и поставщиков, в том числе в ежемесячной разбивке (этот Excel-файл можно использовать на практике):

СКАЧАТЬ

Финансовая модель расчета периода оборачиваемости продаж

На практике произвести такие расчеты можно без особых сложностей только в случае если на предприятии качественно внедрена система управленческого учета, позволяющая отслеживать движение каждой единицы продукции от поставщика/производителя до клиента. Как минимум, в случае большого разнообразия поставщиков каждой номенклатурной позиции, закупки товаров партиями по разным ценам распределенным во времени, сложной логистики и прочих подобных учетных сложностей, можно принципиально договориться, например, о методе учета по FIFO (первый пришел – первый ушел) или LIFO (последний пришел – первый ушел).

Целевой же уровень оборачиваемости товарных запасов NDI (обычно задается как период оборачиваемости) определяется в виде «строчки» в корпоративной системе KPI-ключевых показателей эффективности. Конкретное целевое значение может быть получено разными способами, перечислим их по степени возрастания глубины проработки:

1. Собственники компании «утверждают сверху» (на уровне менеджмента компании это воспринимается, как навязывание) целевые уровни периодов оборачиваемости товарных запасов и прочих активов/пассивов, как правило, основываясь на информации о том, как это у конкурентов или в смежных областях у компаний, являющихся драйверами рынка. Обычно это происходит на начальном этапе процесса бюджетирования «сверху вниз» в виде предоставления «одной цифры» по целевому уровню периода оборачиваемости товаров на бюджетный год, после чего в рамках следующих этапов процесса бюджетирования финансовые аналитики рассчитывают соответствующие целевые показатели оборачиваемости для каждой товарной категории и каждого бизнес-направления, если таковые имеются. В результате каждый сотрудник отдела продаж получает для себя свой собственный целевой уровень оборачиваемости.

2. Финансовые аналитики рассчитывают фактические значения периодов оборачиваемости товаров за предыдущие несколько периодов, предоставляют сводные отчеты финансовому директору и последний, предварительно проанализировав данные о фактических параметрах оборачиваемости, вносит на Бюджетный комитет предложения о целевых уровнях оборачиваемости товарных запасов в разрезе товарных категорий. Соответствующий процесс бюджетирования обычно бывает смешанным, но все-таки больше напоминает бюджетирование сверху вниз.

3. Наибольшей глубиной проработки отличается следующий подход. На предприятии производится оценка эффективности бизнес-процессов, в нашем случае – это закупка, входящая логистика, приемка и контроль качества, складские процессы, исходящая логистика. Производится анализ эффективности деятельности маркетинговых и коммерческих служб в части их взаимодействия с рынком сбыта. Далее на основании проведенного анализа готовятся предложения по повышению эффективности тех или иных подразделений и операционных процессов. Утверждаются/регламентируются основные временнЫе параметры каждого этапа операционных бизнес-процессов. В результате чего в рамках пересчета финансовой модели предприятия при бюджетировании теперь уже снизу вверх, получаются расчетным путем целевые уровни периодов оборачиваемости товарных запасов для каждой категории товаров.

Финансовые условия по предоплатам и отсрочкам платежей при закупках товаров у поставщиков мы отнесли к внешним факторам, поскольку целиком и полностью такие условия априори не могут находиться в полной зависимости от компании. Поэтому топ-менеджмент, конечно же, может ставить задачу менеджерам отдела продаж, чтобы те договаривались и заключали договора на более выгодных условиях, например, вместо отсрочки платежей в 30 дней за купленный товар требовали 60 дней. Но, как показывает практика, добиться такого кардинального изменения условий не представляется возможным, да и не приводит ни к чему позитивному в долгосрочной перспективе, поскольку если платежная дисциплина не соблюдается, то увеличение отсрочек платежей приводит лишь к смещению проблемы на этот срок.

Итак, для расчета целевого финансового цикла NFC нам необходимо взять величину целевого периода оборачиваемости товарных запасов и увеличить ее или уменьшить на средний срок предоплаты или средний период отсрочки платежей поставщикам данной товарной категории, причем рассчитывать можно в разрезе только тех поставщиков, с товарами которых работает именно данный Сотрудник.

Период оборачиваемости дебиторской задолженности будем считать в нашем случае (в случае розничной торговли) равным нулю. Хотя сейчас, когда бурно развивается розничная интернет-торговля, все больший процент покупок осуществляется по предоплате через банковские карточки и прочие электронные платежи, но пока что этот процент крайне мал.

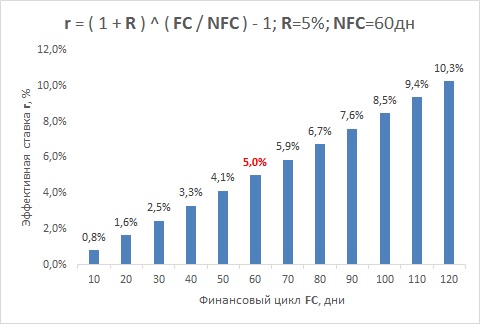

Прежде чем переходить к методам расчета и утверждения целевой ставки R для каждой товарной категории, рассмотрим график зависимости эффективной ставки r от величины фактического финансового цикла FC при заданном целевом уровне (нормировке) финансового цикла NFC равном 60 дней и ставке R равной 5%.

Мы видим, что в данном случае зависимость почти линейная, т.е.

r = FC / NFC * R.

Но все-таки если присмотреться, то при линейной зависимости в случаях, когда фактический финансовый цикл FC равен 20 или 120 дней, соответственно ставка r равна 1,7% или 10%, что в первом случае получается чуть больше чем при нелинейной зависимости (1,6% см. рисунок при FC = 20дн), а во втором, наоборот – чуть меньше (10,3% см. рисунок при FC = 120дн).

Таким образом, если Сотруднику удается оборачивать свой товарный запас в срок более короткий, чем целевой уровень, то стоимость использования денежных средств для него становится меньше, чем простое линейное применение (кредитной) ставки. Очевидно, что в противоположном случае, когда период оборачиваемости товаров по данному Сотруднику становится больше целевого уровня, т.е. эффективность продаж падает, демотивационная нагрузка на сотрудника существенно увеличивается.

Теперь несколько слов о ставке R. Наиболее правильным выбор ставки R осуществлять таким образом, чтобы ее произведение на общий (собственный плюс заемный) рабочий капитал на целевом финансовом периоде NFC покрывало проценты по заемному оборотному капиталу, которые размещаются в управленческом отчете о прибылях и убытках ниже EBITDA (прибыль от собственной операционной деятельности). Но в нашем случае мы не можем применять единую ставку к каждой товарной категории, поскольку для низкорентабельных категорий товаров мотивационный сомножитель

[ S – C * ( 1 + R ) ^ ( FC / NFC ) ]

может оказаться ниже нуля, т.е. коммерсант (наш Сотрудник) еще и останется должным. При таком подходе никто в компании не будет заниматься продажами в рамках такой товарной категории.

Казалось бы, что решением в данной ситуации должен быть отказ от работы с «убыточными» товарами. Но на практике нахождение в линейке продаж подобных товаров приводит к существенному увеличению клиентского траффика, который со временем «перетекает» на более маржинальные товарные категории.

Например, маржинальность (рентабельность продаж) категории «электроника и бытовая техника» может находиться на уровне 2-4% при периоде оборачиваемости продаж в 7-10 дней и занимать порядка 30% общего оборота компании, тогда как маржинальность категории «одежда и обувь» спокойно может достигать 30-40% с периодом в 30 дней.

Итак, вывод такой. Целевую ставку R необходимо детализировать для каждой товарной категории так, чтобы выполнялись соотношения:

R * WC = R1 * C1 + R2 * C2 + ... + Rn * Cn,

Si - Ci * ( 1 + Ri ) > 0, для каждого i = 1,2,...,n,

где

Ci – рабочий капитал;

Ri – целевая внутренняя ставка использования рабочего капитала для i-той товарной категории;

Ci – себестоимость продаж товаров i-той товарной категории за период;

Si – продажи товаров i-той товарной категории.

Причем заметим, что Ci это далеко не весь рабочий капитал WCi, приходящийся на i-тую товарную категорию. Ведь на практике зачастую приходится покупать товаров значительно больше, чем реальные возможности компании по сбыту данной продукции. Это может быть связано со множеством факторов, среди которых наиболее существенными являются:

- скидки поставщиков при выкупе значительных объемов продукции;

- падение спроса;

- лучшие условия у конкурентов;

- и т.п.

В результате чего выделенный оборотный капитал «застревает» в складских товарных остатках. В этом случае естественно возникает вопрос об оборачиваемости товарных запасов в целом за отчетный период, т.е. необходимо к расчету периода оборачиваемости продаж (см. выше) добавить товары, оставшиеся непроданными на конец отчетного периода - товарные остатки или, точнее, возраст товарных запасов на конец периода. Далее мы еще коснемся методологии расчета периода оборачиваемости товарных запасов на основании первичных данных учетной системы предприятия, а сейчас предлагаем вниманию читателя очередной Excel-файл, в котором мы приводим на конкретных примерах расчеты периодов оборачиваемости товарных запасов за квартал в разрезе бизнес-направлений, товарных категорий и поставщиков, в том числе в ежемесячной разбивке (этот Excel-файл можно применять на практике):

СКАЧАТЬ

Финансовая модель расчета периода оборачиваемости товарных запасов

Когда на рынке происходят кризисные явления, то эти объемы (объемы товарных запасов "застрявших на складах) достаточно велики. В связи с чем возникает проблема эффективного управления товарными запасами, в рамках которой можно выделить следующие важнейшие задачи:

- управление оборачиваемостью продаж;

- оптимизация складских остатков;

- эффективное распределение оборотных средств между товарными категориями и поставщиками;

- ранжирование поставщиков;

- оптимизация финансовых условий работы с поставщиками;

- увеличение среднего чека;

- оптимизация системы мотивации коммерческого персонала.

Мы рассмотрим здесь решение указанных проблем в следующем ключе.

Блок регламентации. Формирование системы ключевых показателей эффективности (KPI) в части касающейся управления оборачиваемостью оборотным капиталом и утверждение их целевых значений на период. Формирование методологии рейтингования/классификации поставщиков. Внедрение временнОго регламента (OTIF-регламент) протекания бизнес-процессов в разрезе основных этапов.

Аналитический блок. Формирование регулярной оперативной системы расчетов и отчетности по направлениям:

- расчеты периодов оборачиваемости запасов в продажах за период;

- расчет возраста складских остатков и ранжирование товарных запасов по степени ликвидности;

- расчеты эффективной маржи;

- расчеты рейтингов поставщиков;

- анализ отклонений факта от целевых значений ключевых показателей эффективности (KPI);

- расчеты показателей системы мотивации коммерческого персонала;

- расчеты показателей эффективности протекания операционных бизнес-процессов, OTIF-эффективность (On-Time-In-Full).

Управление оборотным капиталом. Создание системы принятия решений о закупках. Формирование системы оперативного реагирования на существенные отклонения факта от целевых значений ключевых показателей эффективности (KPI).

Мотивация персонала. Создание эффективной системы мотивации коммерческого персонала.

OTIF-эффективность бизнес-процессов. Создание системы контроля финансовой и операционной OTIF-эффективности бизнес-процессов с точки зрения выполнения точно в срок и в полном объеме относительно OTIF-регламента.

Рассмотрим в нашем случае, случае обычной торговли, систему KPI или систему ключевых показателей эффективности для коммерческой деятельности.

Уже представленный выше период оборачиваемости товарных запасов безусловно является ключевым показателем эффективности системы KPI, целевое значение по нему задается одним числом по компании в целом и детализируется по основным направлениям детализации таким, как бизнес-модели и товарные категории, а также могут использоваться региональная детализация, логистическая (складская) детализация и т.д. Важным нюансом является тот факт, что при утверждении целевых значений оборачиваемости, например, на каждый месяц бюджетного года период оборачиваемости товарных запасов раскладывается на период оборачиваемости продаж за месяц и возраст товарных остатков на конец месяца, см. представленный выше Excel-файл.

Поэтому важно понимать, как происходит на практике регламентация целевых значений оборачиваемости запасов. Алгоритм следующий.

Во-первых, устанавливаются ежемесячные нормативы оборачиваемости продаж в днях, например, для каждой товарной категории.

Во-вторых, при планировании ежемесячной выручки (при формировании плана продаж по каждой категории товаров) согласно нормативов (регламента) по оборачиваемости продаж формируется план закупок.

В-третьих, на конец каждого месяца рассчитываются товарные остатки и их возраст, что является также составной частью системы KPI, в результате чего, дополняя их данными об оборачиваемости продаж, получаются нормативы для периодов оборачиваемости товарных запасов в разрезе категорий.

Общий регламентный показатель оборачиваемости запасов по компании в целом легко рассчитывается, как средневзвешенная сумма по плановым объемам продаж по категориям товаров (ознакомиться с примером такого расчета можно в приведенном ниже EXCEL-файле).

В случае если в результате расчета итогового значения показателя оборачиваемости запасов по компании в целом получится общий период оборачиваемости существенно не устраивающий руководство, тогда необходимо произвести соответствующие корректировки в распределении продаж по категориям товаров и прочим разрезам, а также возможно менять целевые уровни оборачиваемости запасов в этих детализациях.

Ознакомиться с технической реализацией подобных моделирований можно, скачав итоговый EXCEL-файл с финансовой моделью торговой компании, который выложен для скачивания в конце настоящего раздела нашего сайта.

Следующий блок показателей системы KPI для коммерческих подразделений – это показатели, связанные с товарным оборотом:

- выручка;

- рентабельность продаж или маржа;

- объемы закупок;

- объемы рабочего капитала.

Здесь целевые значения могут определяться, как минимум, по двум методологиям. Первая методология предполагает сначала формирование целевого бюджета доходов или плана продаж. После чего через показатели рентабельности, товарной оборачиваемости и, забегая вперед, оборачиваемости кредиторской задолженности рассчитываются необходимые объемы закупок товаров, денежных средств или оборотного капитала с детализацией по периодам, а также рассчитывается финансовый цикл. Причем в случае если эти объемы окажутся «неподъемными» для топ-менеджмента предприятия (даже с учетом заемных денежных средств, например, банковских кредитов на пополнение оборотных средств), то происходит очередная итерация моделирования целевых уровней выручки-маржи-оборачиваемостей (см. EXCEL-файл в конце раздела).

С точки зрения расходов, переменных расходов на один заказ/товар, принципиально важным является включение в список ключевых показателей системы KPI стоимости одной товарной единицы (одного артикула или SKU) в ценах продажи. Утвержденные целевые значения стоимостей одного товара для каждой товарной категории играют важнейшую роль при принятии решения о закупках у каждого конкретного поставщика.

О финансовых условиях договоров с поставщиками в части отсрочек платежей поставщикам за купленную продукцию мы уже говорили – обычно целевые количества дней отсрочки ставятся в план менеджерам продаж в части деятельности по согласованию условий договоров с поставщиками.

Теперь несколько слов о ранжировании поставщиков. Обычно у торговых компаний с оборотами в миллиарды рублей в год, счет поставщиков идет на сотни, а то и на тысячи, и каждый день приходится принимать решения о распределении свободных денежных средств или оборотного капитала между ними. Для построения системной работы в части управления финансами в разрезе закупочной деятельности необходимо вводить систему оценки/ранжирования поставщиков, иначе можно «по ошибке» вложиться в товары такого(их) поставщика(ов), в разрезе которых значения ключевых показателей, о которых шла выше речь, станут резко негативными, что в итоге повлияет на существенные негативные отклонения от целевых значений показателей эффективности системы KPI коммерческой деятельности, и как результат приведет к убыткам.

Мы можем предложить следующий вариант оценки поставщиков, который автор не раз применял на практике. За основу берем следующие четыре ключевых показателя из вышеописанной системы KPI:

- объем выручки S(П) в разрезе поставщика П – ключевой показатель K1;

- рентабельность продаж R(П) в разрезе поставщика П – ключевой показатель K2;

- период оборачиваемости запасов T(П) в разрезе поставщика П – ключевой показатель K3;

- средняя цена продажи одной товарной единицы U(П) поставщика П – ключевой показатель K4.

Каждому показателю системы

KPI(П) = { K1, K2, K3, K4 }

ставим в соответствие вес (уровень значимости) Vi, так чтобы сумма весов равнялась единице, например, так:

V1 = 0,2; V2 = 0,3; V3 = 0,3; V4 = 0,2.

Далее заводим для каждого показателя Ki систему рангов Li, каждый из которых принимает значения, например, от 1 до 4, в зависимости от фактического уровня показателя Ki. И, наконец, считаем ранг L(П) поставщика П по формуле:

L(П) = L1(K1) * V1 + L2(K2) * V2 + L3(K3) * V3 + L4(K4) * V4.

В нижеследующем EXCEL-файле, который является логическим продолжением уже выложенных выше в этом разделе для скачивания EXCEL-файлов с финансовыми моделями расчета периодов оборачиваемости, мы приводим пример модели расчета финансового цикла в разрезе торговой деятельности при условии, что дебиторская задолженность равна нулю (оплата происходит всегда по факту продажи), эффективной маржи, мотивации менеджеров по продажам и рангов Поставщиков.

СКАЧАТЬ

Финансовая модель расчета мотивации и рейтинга поставщиков

Отметим, что в приведенном файле мотивация коммерческого персонала в разрезе товарных категорий рассчитывается несколько иначе, чем по формуле, приведенной в начале раздела, а именно рассматривается следующая формула:

M = m * [ S - C - ( C + I ) * ( ( 1 + R ) ^ ( FC / NFC ) - 1 ) ],

где все показатели, кроме I, как выше, а соответственно I – это от слова Inventory – это товарные запасы на конец периода. Причем в данном случае расчет фактического финансового цикла FC производится на базе как проданных товаров за отчетный период, так и тех товаров, которые куплены и не проданы по состоянию на конец периода, т.е. товарных остатков.

Смысл применения последней формулы состоит в том, чтобы учесть все денежные средства, участвующие в обороте данной категории товаров, в том числе и те, которые по факту вложены в товары, не проданные на конец периода. Дело в том, что на практике не редко приходится сталкиваться со следующей ситуацией.

Менеджеру отдела продаж выделяется некоторый капитал на торговлю в рамках той или иной товарной категории. Далее производя закупки товаров от периода к периоду хорошо распродается ходовой товар, а на складе «оседает» и накапливается товар, который продавать «сложно». Но поскольку в первые несколько месяцев продажи «хорошего» товара закрывают цели по объемам продаж, а также если рассчитывать бонус только через оборачиваемость продаж или что тоже самое оборачиваемость только проданного товара, то и личная мотивация менеджера не страдает. То в этом случае «незаметно» накапливается залежалый товар, объем которого в некоторый момент времени становится на столько критичным, что вложенные в него денежные средства, фактически выпавшие из оборота, не позволяют далее, а точнее оставшийся рабочий капитал не позволяет далее закупать в нужных объемах ходовой товар, что приводит к срыву планов продаж, потерей интереса менеджера к активной деятельности и, как следствие, поиска последним нового места работы для повторения описанной «схемы работы».

Подобные проблемы в торговых компаниях решаются разными способами. Например, оборотный капитал может быть жестко распределен между направлениями/менеджерами, и в случае если менеджеру не хватает оборотных средств по причине того, что у него, по его направлению вырос объем залежалого товара или растет просроченная дебиторская задолженность, то руководство ему просто советует либо найти способ распродать товарные остатки, либо собрать дебиторскую задолженность и тем самым «высвободить» свободные денежные средства, а на самом деле и то и другое менеджер должен делать самостоятельно в рамках управления оборачиваемостью товаров и дебиторской задолженности по своему направлению, короче говоря, такой подход дает широкие возможности в рамках выделенного рабочего капитала, но при этом менеджер должен обладать высоким уровнем культуры эффективного управления.

Культура эффективного управления, как и всякая другая культура, это система ограничений или принципов, поэтому эффективный менеджер – это в первую очередь человек, который самостоятельно может выстроить свою систему принципов и что важно следовать ей.

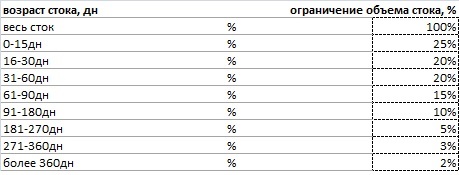

В случае если оборотный капитал не закрепляется, как в приведенном выше примере, за каждым конкретным менеджером, а расчетный счет компании рассматривается, как общий котел из которого денежные средства распределяются по конкретным направлениям на основании централизованных решений топ-менеджмента в рамках текущей операционной деятельности. В таком случае, например, для повышения уровня управления товарными запасами наряду с утверждением целевых значений периодов оборачиваемости продаж или периодов оборачиваемости товарными запасами в целом вводится регламент на процентное распределение товарных остатков в зависимости от их возраста. То есть может быть введена следующая регламентная сетка:

Отчет по структуре стока может выглядеть, например, как в следующем EXCEL-файле:

СКАЧАТЬ

Отчет о возрастной структуре товарных остатков

Обычно аналогичные ограничения вводятся также и на структуру дебиторской задолженности, в т.ч. просроченной.

Далее мотивация менеджера может включать в себя понижающие коэффициенты на сумму бонуса в зависимости от того на сколько сильно менеджер отклоняется в негативную сторону от регламентов.

Также отметим, что такая система регламентов работает только в том случае, если руководство компании действительно имеет волю принимать оперативные решения об избавлении от залежалого товара. Иными словами, если в какой-то момент времени выявлено, что некий объем стока, превосходящий регламентные 2% (см. табличку выше) лежит на складе более 360 дней, то соответствующие менеджеры должны оперативно подобрать товары на общую сумму, превосходящую регламентный уровень, и распродать их в кратчайшие сроки возможно с убытком. Часто это делается в виде всевозможных маркетинговых акций. Конечно в этом случае такие продажи негативно скажутся на бонусах соответствующих менеджеров продаж и финансовом результате компании, но, во-первых, эффективное управление запасами предполагает, что менеджеры работают, а не «в потолок плюют», а, во-вторых, компания высвобождает денежные средства, на которые можно произвести актуальные закупки и как минимум постараться на новых оборотах скомпенсировать понесенные убытки.

Теперь прокомментируем такое понятие, как эффективная маржа – ключевой показатель эффективности, обычно включающийся в систему KPI, и расчет которого мы представили в предпоследнем EXCEL-файле с ранжированием поставщиков. Формула эффективной маржи имеет следующий вид:

ER = 1 - ( 1 - R ) ^ ( NFC / FC ),

где

ER – эффективная маржа, выраженная в процентах;

R – уровень маржинальности продаж (обычная маржа), выраженная в процентах, сформированная на фактическом финансовом цикле FC;

NFC и FC – как и выше нормальный регламентный финансовый цикл, выраженный в днях, и фактический финансовый цикл, рассчитанный по продажам за отчетный период, соответственно.

Эффективная маржа – это своего рода нормировка на некий изначально заданный, единый для всех в компании целевой уровень финансового цикла, который задается в рамках системы KPI. Поясним на примере. Допустим товары одного поставщика продаются с маржой R1=20% в среднем за период оборачиваемости товарных запасов в 30 дней, а товары другого поставщика продаются с маржой R2=15% в среднем на периоде оборачиваемости в 20 дней. Возникает вопрос: при прочих равных условиях, с каким поставщиком выгоднее работать? Если в качестве нормального финансового цикла NFC взять 30 дней, то понятно, что эффективная маржа в разрезе первого поставщика ER1 будет равна R1 или 20%. А для второго поставщика, применив формулу эффективной маржи, получаем:

ER2 = 1 – ( 1 – 15% ) ^ ( 30 / 20 ) = 1 – 0,85 ^ ( 3/2) = 21,6% > 20% = ER1.

Таким образом, коммерческая эффективность в разрезе второго поставщика выше чем в разрезе первого, хотя рентабельность товаров первого выше чем второго. Заметим, что в данном случае мы предполагали, что финансовый цикл совпадает с периодом оборачиваемости запасов, т.е. все оплаты и поступления денежных средств происходят по факту покупок и продаж товаров. При таком положении дел в компании обычно, с точки зрения процесса принятия решений, можно идти по двум направлениям: либо наращивать обороты по товарам второго поставщика, либо сокращать финансовый цикл в разрезе первого, т.е. стараться продавать товары первого поставщика быстрее чем за 30 дней.

Итак, эффективная маржа – это показатель, через который можно сравнивать между собой коммерческую эффективность бизнеса в различных его детализациях, здесь имеются ввиду различные совокупности финансовых условий.

Для эффективного управления запасами, да и продажами в целом, конечно же необходим бюджет. При формировании бюджета в рассматриваемом нами случае сначала необходимо рассчитать входящие остатки по балансовым статьям или построить баланс на начало бюджетного периода. С учетом наших исходных установок: расходы, налоги и основные средства не рассматриваем, период оборачиваемости дебиторской задолженности равен нулю, т.е. поступление денежных средств за проданные товары происходят по факту продаж, получаем что необходимо рассчитать только остатки товарных запасов и кредиторскую задолженность на начало бюджетного периода (в нашем файле это 1-ый квартал 2016г).

На следующем шаге распределяем (планируем) продажи указанных товарных остатков и оплаты кредиторской задолженности на начало периода в рамках отчета о прибылях и убытков по статье выручка и отчета о движении денежных средств по статье оттоки ДС соответственно. Естественно планируем распродажу всего стока и оплату всей задолженности в рамках бюджетного периода – 1-ого квартала 2016г., поскольку уж точно предполагаем, что как период оборачиваемости товарных запасов, так и период оборачиваемости кредиторской задолженности у нас должны быть менее 90 дней (три месяца).

Причем прежде чем планировать распродажу остатков стока, прописываем целевые уровни рентабельности продаж (маржи) на каждый месяц бюджетного квартала в разрезе товарных категорий.

Далее формируем общий план продаж (план выручки) в ежемесячной разбивке. Бюджет доходов опять же можно рассчитывать несколькими способами. Наиболее корректный способ – это когда маркетинговые и коммерческие подразделения предоставляют свое виденье продаж в штуках товаров в разрезе категорий, произведя изначально исследование емкости рынков сбыта именно для этой компании, а также средней стоимости продаж одного товара или среднего чека одной покупки. После чего умножая плановые объемы продукции на среднюю стоимость получается план продаж в деньгах.

Мы же облегчим себе задачу и зададим план продаж в финансовом виде через коэффициенты прироста месяца к месяцу отталкиваясь от факта продаж месяца, предшествующего бюджетному периоду, т.е. от декабря. Если факт продаж декабря равен 100руб., а приросты января по отношению к декабрю мы планируем в размере (-5%), февраля к январю – в размере (+10%), то, очевидно, что планы продаж января и февраля получатся соответственно 95руб. и 104,5руб.

Отталкиваясь от ранее заданных целевых уровней рентабельности продаж получаем себестоимость продаж и валовую прибыль по формулам:

COGS = Sales * ( 1 – R );

GrossProfit = Sales * R = Sales – COGS.

Тем самым, получаем первые три строчки отчета о прибылях и убытках (P&L).

Зададим для каждой категории товарных запасов целевые уровни периодов оборачиваемости продаж для каждого планового месяца. Применим к себестоимости тех продаж, которые являются разницей между общим планом продаж и продажами остатков ТЗ на начало бюджетного периода, целевые уровни оборачиваемости запасов и получим бюджет закупок, предварительно распределив по дням бюджетного периода общие объемы этих продаж, например, равномерно, начиная с некоторой даты (у нас это будет 22.01.16). На данном шаге важно понимать следующее: значения периодов оборачиваемости запасов и начало ежедневного распределения «новых» продаж должны быть согласованы, т.е. заданы таким образом, чтобы закупки «не перескакивали» в период, предшествующий бюджетному – в фактический, где физически уже нельзя произвести закупки.

Имея в распоряжении план закупок (SF+) и продаж (SF-) товаров мы получаем бюджет движения товарных запасов (StockFlow - SF), что позволяет нам в прогнозном балансе заполнить статью активов «Товарные Запасы».

Переходим к оплатам поставщикам за купленные товары. Аналогично целевым значениям маржи и оборачиваемости запасов задаем целевые уровни оборачиваемости кредиторской задолженности или целевые финансовые условия в договорах с поставщиками в части отсрочек платежей за поставленную продукцию, точнее периоды в днях между оплатой поставщику и покупкой у него товара. Прибавляя к бюджету закупок товаров плановые периоды оборачиваемости кредиторской задолженности или, что тоже самое, смещая в будущее бюджет закупок, выраженный в деньгах, на количество дней периода оборачиваемости кредиторской задолженности, получаем бюджет оттока денежных средств (напоминаем, что мы не рассматриваем в данном изложении какие-либо расходы, кроме прямых себестоимостных, т.е. покупки товаров для перепродажи).

Наконец, с учетом того, что в нашем случае формирование выручки и поступление денежных средств (CF+) за проданные товары происходит одновременно, а также того, что на предыдущем шаге мы уже получили план по оттокам денежных средств (CF-), получаем бюджет движения денежных средств (CashFlow – CF) и заполняем статью активов прогнозного баланса «Денежные Средства».

Статья пассивов «кредиторская задолженность» нашего прогнозного баланса рассчитывается как остаток кредиторской задолженности на начало периода плюс бюджет закупок товарных запасов за период минус бюджет оплат поставщикам за товары в рассматриваемом периоде.

Все описанные выше этапы процесса бюджетирования торговой деятельности, начиная с формирования баланса на начало бюджетного периода, представлены в следующем EXCEL-файле, продолжающим цепочку файлов данного раздела:

СКАЧАТЬ

Бюджетирование торговой деятельности

В своей практической деятельности автору не раз приходилось сталкиваться с ситуацией, когда в рамках общего процесса управления платежами, при принятии решений об оплате поставщикам на основании отчетов по ранжированию поставщиков, подобным тому, который приведен в выложенных EXCEL-файлах настоящего раздела, финансовая дирекция блокировала оплату «неэффективным» поставщикам, неэффективным с точки зрения финансового контролера, который видит картину финансового результата компании в целом. Это приводило к серьезному конфликту интересов финансистов и коммерсантов/маркетологов, и проблеме, так называемой, перекрестной ответственности упомянутых подразделений. Дело в том, что оплаты поставщикам это обычно оплата кредиторской задолженности, возникшей в связи с купленным ранее товаром, ведь согласно заключенных договоров с поставщиками компания обязуется оплатить товар с отсрочкой платежа, на прописанный в договоре период – период оборота кредиторской задолженности.

Часто решение таких вопросов сводится к навязыванию коммерсантам действий по заключению с поставщиками дополнительных соглашений к договорам о более длительных отсрочках платежей, написанию гарантийных обязательств об оплате через какое-то время или о возврате поставщикам остатков их товарных запасов, находящихся на балансе предприятия, в счет сформированного долга, в крайнем случае возникает просроченная кредиторская задолженность, решение вопроса по которой через некоторое критическое время просрочки переходит на стадию судебных разбирательств, что кстати является порой стратегией некоторых компаний. Конечно же систематическое невыполнение своих финансовых обязательств рано или поздно приводит к существенному снижению репутации компании и как следствие к ухудшению финансовых условий по будущим закупкам или просто к разрыву отношений.

Поэтому крайне важно чтобы финансовые аналитики работали плотно с коммерсантами на стадии закупок продукции, т.е. принятие решений о закупках (не об оплатах) должно визироваться соответствующими сотрудниками финансовой дирекции, что на практике бывает редко. Либо необходимо проводить разъяснительную работу в самом позитивном смысле с руководителями отделов закупок о правилах принятия решений по наполнению стока компании товарами тех или иных поставщиков. Причем заметим, что введение в штат отдела закупок коммерческой дирекции аналитиков по расчету эффективности поставщиков, что происходит довольно-таки часто, не приводит к должным результатам, так как последние через некоторое время становятся глубоко аффилированными и не видят картины в целом в смысле влияния на финансовый результат компании.

Для примера рассмотрим средний чек продажи или среднюю стоимость товара в ценах продажи. Финансистам в торговых компаниях, особенно в интернет-ритейле, ставят задачу расчета экономики на один заказ или на одну единицу продукции (Unit Economics), с чем непосредственно связано такое понятие, как точка безубыточности. Обычно такая задача возникает там, где операционный процесс от формирования клиентом заказа или закупки до продажи не тривиален и состоит, как минимум, из нескольких звеньев, за каждое из которых необходимо платить из расчета за каждый товар или заказ, проходящий через него (этап операционного бизнес-процесса). Причем калькуляция затрат производится исходя не из стоимости закупки или продажи совокупности проходящих товаров через данный этап операционного бизнес-процесса, а исходя из количества проходящей продукции/заказов.

При такой системе расчета затрат, очевидно, что снижение среднего чека или средней цены продажи товара приводит к снижению эффективного финансового результата, т.е. результата в пересчете на одну единицу товара. Для учета подобного влияния показателей доходной части на общий финансовый результат торговой компании, а также для получения возможности проводить анализ эффективности бизнес-процессов в торговле, в том числе анализ, так называемой OTIF-эффективности, о которой шла речь выше, необходимо создание финансовой модели торговой деятельности. На следующей странице подробно изложен материал о том, как создать финансовую модель торговой компании, включающей расчет переменной расходной части на основе расчета операционных затрат для каждого этапа операционного бизнес-процесса, учет налогов, рассчитывающей кассовые разрывы и соответственно объемы необходимого внешнего финансирования с учетом величины банковских процентов и прочие ключевые финансово-аналитические показатели. Также далее мы затронем тему непосредственно организации и внедрения процессов бюджетирования на предприятии.

Плюс ко всему в следующем разделе предоставлена для скачивания типовая финансовая модель, точнее несколько типовых финансовых моделей в виде EXCEL-файлов для торговых компаний (с учетом онлайн торговли) для различных методов бюджетирования (для процессов бюджетирования сверху вниз и снизу вверх, для бюджетирования на основе распределения рабочего капитала под закупки, для бюджетирования на основе маркетингового подхода и т.п.).